بسیاری از افراد به دلایل مختلفی مثل کمبود وقت، نداشتن اطلاعات کافی درباره فرصتهای سرمایه گذاری موجود و … به تنها گزینهای که برای پسانداز پول خود فکر میکنند، بانک است. در نتیجه، فرصت کسب بازدههای بیشتر را از دست میدهند. یکی از ابزارهایی که این فرصت را در اختیار سرمایه گذاران قرار میدهد، صندوقهای سرمایه گذاری است.

به طور کلی ما دو روش سرمایهگذاری در بازار بورسی داریم:

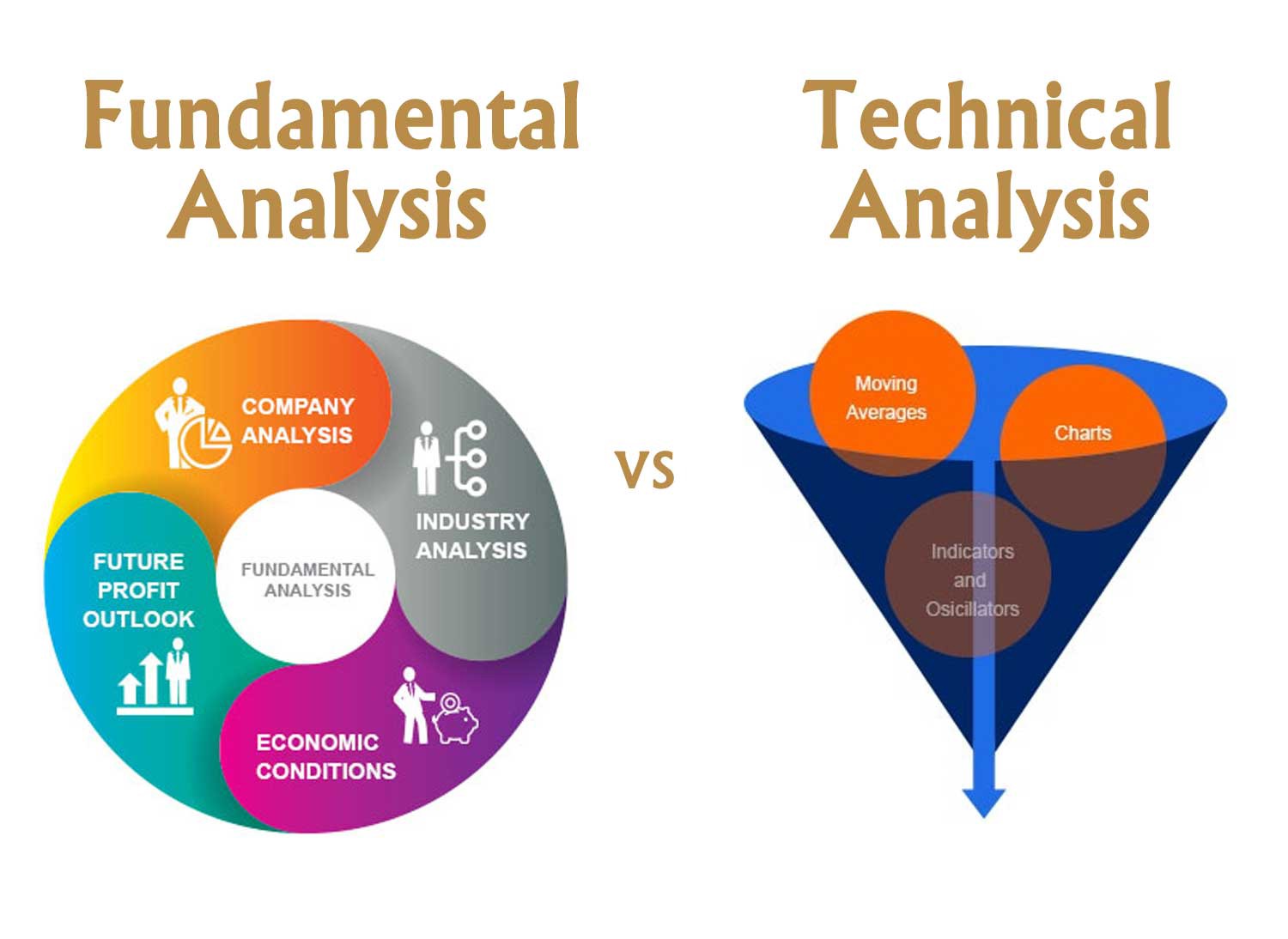

در روش مستقیم افراد با صرف وقت و هزینه به یادگیری استراتژیهای سرمایهگذاری پرداخته و با شناخت کامل در بورس سهم خریده و در انجام معاملات بورسی خود موفق خواهند شد. این روش سرمایهگذاری نیازمند دانش و صرف وقت زیادی است. در غیر این صورت ریسک سرمایهگذاری به شدت بالا رفته و نه تنها سود حاصل نمیشود بلکه امکان از دست دادن سرمایه نیز وجود خواهد داشت.

در روش غیرمستقیم افراد سرمایه خود را در اختیار منابع آگاه و حرفهای قرار داده تا به صورت تخصصی اقدام به سرمایهگذاری نمایند. صندوقهای سرمایهگذاری در واقع یک سرمایهگذاری غیرمستقیم و با ریسک پایین محسوب میشود که اکثر سبد دارایی آن را یک شرکت پذیرفته شده در بورس تشکیل میدهد. صندوقهای سرمایهگذاری بیشتر توسط کارگزاران رسمی بورس ایجاد میشوند. زیرا حضور در بازار بورس بدین شکل نیازمند اطلاعات و دانش فنی بالایی است تا سرمایه گذاری با بالاترین سود حاصل شود

بنابراین صندوقهای سرمایهگذاری مشترک یکی از مهمترین سازوکارهای سرمایهگذاری در بازارهای مالی هستند که شرایط سرمایهگذاری در بازار را از نظر ریسک و بازده برای سرمایهگذاران مختلف بهویژه برای افراد مبتدی مساعدتر میکنند. این صندوقهای سرمایهگذاری با ایفای نقش واسطه مالی، سرمایهگذاری افراد غیرحرفهای را از حالت مستقیم به غیرمستقیم تبدیل کرده و در این رهگذر مزایای متعددی را هم برای بازار سرمایه و هم برای سرمایهگذار فراهم میکنند. صندوقهای مذکور از یکسو با ارائه راهکار مناسب برای رشد کمی، کیفی و کمک به توسعه پایدار بازار سرمایه و تشویق سرمایهگذاری غیرمستقیم، ورود افراد غیرحرفهای را به بازار تسهیل میکند و از سوی دیگر این امکان را پدید میآورند که از طریق تشکیل سبد متنوعی از داراییها که هرکدام دارای ویژگیهای خاص خود هستند، ضمن کسب بازدهی مناسب، ریسک سرمایهگذاران را نیز کاهش دهند.

مزیت های صندوق های سرمایه گذاری :

- مدیریت حرفهای داراییها

- کاهش ریسک سرمایه گذاریها

- نظارت و شفافیت اطلاعاتی

- نقد شوندگی بالا

- صرفهجویی نسبت به مقیاس

صندوقهای سرمایه گذاری معمولا سود تضمین شدهای در اختیار شما قرار میدهند. این سودها در فواصل زمانی منظم پرداخت میشوند. همچنین این صندوقها دارای ضامن سرمایهگذاری نیز هستند که به عنوان ضمانتی برای آسودگی خاطر سرمایهگذاران خواهد بود. صندوقهای سرمایهگذاری معمولا سودی 3 تا 4 درصد بیشتر از سپردههای بانکی در اختیار سرمایهگذاری قرار خواهند داد.

انواع صندوق های سرمایه گذاری

- صندوق سرمایهگذاری با درآمد ثابت

صندوقهای سرمایهگذاری با درآمد ثابت بازدهی معقول با حداقل ریسک ممکن را نصیب سرمایهگذاران خود می کنند و افرادی که واحدهای این صندوقها را خریداری میکنند، در واقع سرمایهگذارانی کمریسک هستند که انتظار دارند بازدهی مثبت را به دست آورند.

سیاست تخصیص داراییها در صندوقهای با درآمد ثابت:

|

شرح

|

دارایی سهام

|

دارایی اوراق با درآمد ثابت

|

|

صندوقهای با درآمد ثابت

|

حداقل ۵ درصد و حداکثر ۳۰ درصد

|

حداقل ۷۰ درصد و حداکثر ۹۵ درصد

|

- صندوق سرمایهگذاری در سهام

صندوقهای سهام به صندوقهایی اطلاق میشوند که بر اساس شرایط درج شده در اساسنامه و امیدنامه خود حداقل ۷۰ درصد ترکیب داراییهای خود را در سهام شرکتهای پذیرفتهشده در بورس یا بازار اول فرابورس سرمایهگذاری میکنند. همانطور که پیش از این بیان شد، صندوقهای سرمایهگذاری در سهام حداقل ۷۰ درصد منابع مالی خود را در سهام شرکتها سرمایهگذاری میکنند؛ بنابراین ریسک سرمایهگذاری در این صندوقها در مقایسه با صندوقهای با درآمد ثابت بیشتر و همچنین احتمال کسب بازدهی بالاتر در این نوع صندوقها نیز بیشتر است. این مدل سرمایه گذاری مناسب افرادی است که دارای قدرت ریسکپذیری بالاتری بوده، دید بلندمدت به سرمایه گذاری خود داشته و درعینحال تخصص یا فرصت کافی برای سرمایهگذاری در بورس را ندارند.

سیاست تخصیص داراییها در صندوقهای سهامی

|

شرح

|

دارایی سهام

|

دارایی اوراق با درآمد ثابت

|

|

صندوقهای سهامی

|

حداقل ۷۰ درصد

|

حداکثر ۳۰ درصد

|

- صندوق سرمایهگذاری مختلط

همانطور که اشاره شد، صندوقهای سرمایهگذاری با توجه به نوع داراییهای تحت مالکیت طبقهبندی میشوند. برخی از آنان در سهام سرمایهگذاری میکنند، از این رو صندوق سهامی نامیده میشوند؛ برخی دیگر اکثر وجوه خود را در اوراق با درآمد ثابت سرمایهگذاری کرده و صندوق با درآمد ثابت نامیده میشوند و تعدادی نیز در سهام و اوراق با درآمد ثابت به نسبت تقریباً مساوی سرمایهگذاری میکنند، صندوق مختلط نامیده میشوند. نسبت دارایی سهام و اوراق با درآمد ثابت صندوقهای مختلط ممکن است در طول زمان تغییر یابد، اما عمدتاً این نسبت حداقل ۴۰ درصد و حداکثر ۶۰ درصد سهام است و مابقی شامل اوراق با درآمد ثابت است.

ریسک این صندوقها نیز نسبت به صندوقهای سهامی کمتر است. همچنین این صندوقها مزایای اوراق سهام و درآمد ثابت را توأمان دارند؛ بدین معنی که پتانسیل کسب بازده بالاتر بهوسیله سهام و نوسانات قیمتی کمتر بهوسیله اوراق با درآمد ثابت را فراهم میکنند.

سیاست تخصیص داراییها در صندوقهای مختلط

|

شرح

|

دارایی سهام

|

دارایی اوراق با درآمد ثابت

|

|

صندوقهای مختلط

|

حداقل ۴۰ درصد و حداکثر ۶۰ درصد

|

حداقل ۴۰ درصد و حداکثر ۶۰ درصد

|

- صندوق سرمایهگذاری شاخصی

هدف صندوق سرمایهگذاری مبتنی بر شاخص (Index fund) انطباق پرتفوی سرمایهگذاری با شاخص بازار سهام است. یک صندوق سرمایهگذاری مبتنی بر شاخص، الزاماً منابع خود را براساس الگوی تعیین شده برای یکی از شاخصهای موجود در بازار، سرمایهگذاری میکند و تقریباً هیچ نوع معاملات آتی انجام نمیدهد. شاخص مذکور میتواند شاخص کل یا یکی دیگر از شاخصهای بازار سهام باشد. در این صندوقها تنها زمانی خریدوفروش سهام ضرورت مییابد که وجهی بهواسطه ورود سرمایهگذار جدید اضافه یا به دلیل خروج یک سرمایهگذار کم شود. مزیت اصلی صندوقهای سرمایهگذاری مبتنی بر شاخص، هزینههای نسبتاً پایین آن و حذف ریسک مدیریت صندوق است.

- صندوق قابل معامله (ETF)

صندوقهای سرمایهگذاری قابل معامله در بورس (ETF) یک نوع صندوق سرمایهگذاری محسوب میشود که واحدهای آن در طول روز همانند سهام در بازار معامله میشود و ساختاری شبیه صندوقهای سرمایهگذاری مشترک دارند . صندوق ETF یا Exchange Tradable Found یک صندوق از داراییهای متنوع است که درست مانند سهام معمولی در بورس معامله میشود؛ یعنی شما در هر زمان که دوست داشته باشید میتوانید یک یا چند واحد از یک صندوق ETF را بخرید، یا چند واحد از آن را بفروشید. شما با خرید واحدهایETF، پول خود را در اختیار صندوقی قرار میدهید که با استفاده از یک تیم مدیریت حرفهای سعی میکند تا با تشکیل پرتفویی از سهام و انواع اوراق بهادار، سود کسب کند.

صندوقهای نیکوکاری یکی از شیوههای نیکوکارانه است که در آنها ضمن حفظ اصل سرمایه، به سرمایهگذاری مولد میانجامد و به توسعه بازار سرمایه و بازار کسب و کار در جامعه کمک میکند و عواید آنها به صورت هدفمند صرف نیازمندان واقعی جامعه میشود.

صندوقهای سرمایهگذاری نیکوکاری از مصادیق صندوقهای سرمایهگذاری در قانون توسعه ابزارها و نهادهای مالی جدید، محسوب شده و طبق ماده ۲ قانون توسعه ابزارها و نهادهای مالی جدید نزد سازمان ثبتاسناد و املاک کشور به ثبت میرسند. این صندوقها مجوز تأسیس و فعالیت خود را از سازمان بورس و اوراق بهادار دریافت میکنند. دوره فعالیت آنها از تاریخ قید شده در مجوز فعالیت شروعشده و از تاریخ ثبت صندوق نزد مرجع ثبت شرکتها به مدت سه سال ادامه مییابد. این مدت مطابق اساسنامه صندوق قابل تمدید است

همانطور که میدانیم، صندوقهای سرمایهگذاری برای تأمین مالی ایجاد شدهاند. از انواع صندوقهای تأمین مالی میتوان به صندوقهای پروژه، صندوقهای زمین و ساختمان و صندوقهای جسورانه اشاره کرد.

- صندوقهای اختصاصی بازارگردان

در این نوع صندوقها، سرمایه سرمایهگذاران جمع شده و طبق تعهدات، بازارگردانی آن از این محل خواهد بود. هدف بازارگردان متعادل نگه داشتن سهم با دوری آن از صفهای خرید و فروش و سوق دادن آن به سمت ارزش ذاتی سهم است.

دیدگاه شما