تحلیل تکنیکال و بنیادی در خرید سهام

مسیر صفحه : > خانه > مدار خبر > بازارهای مالی > بورس

متن مقاله

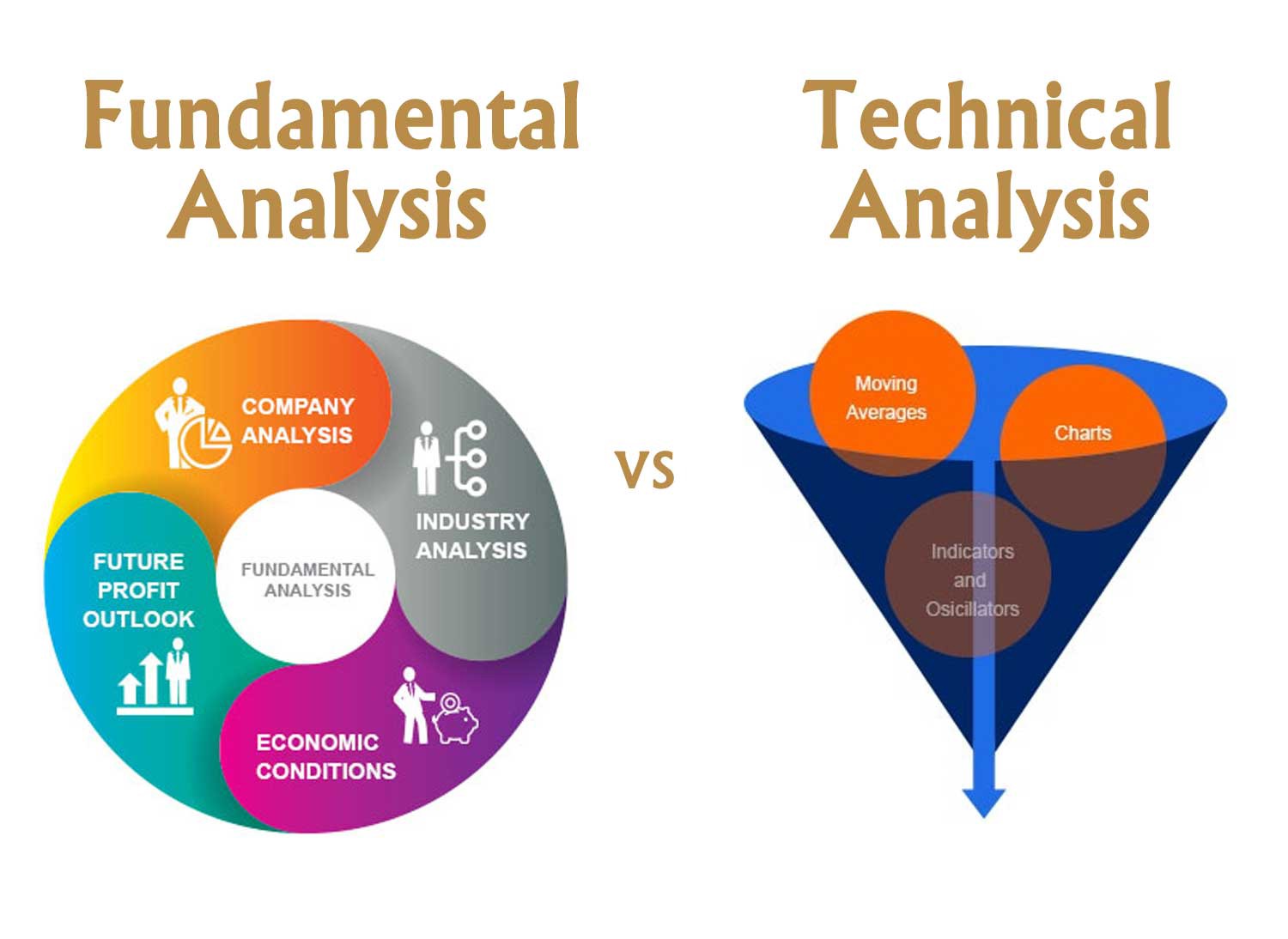

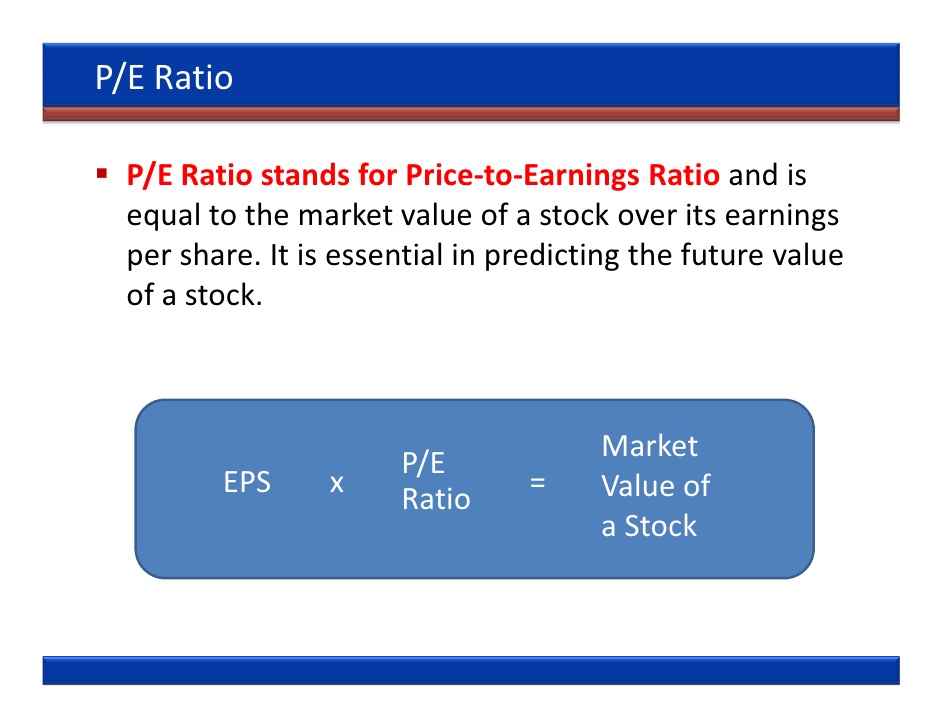

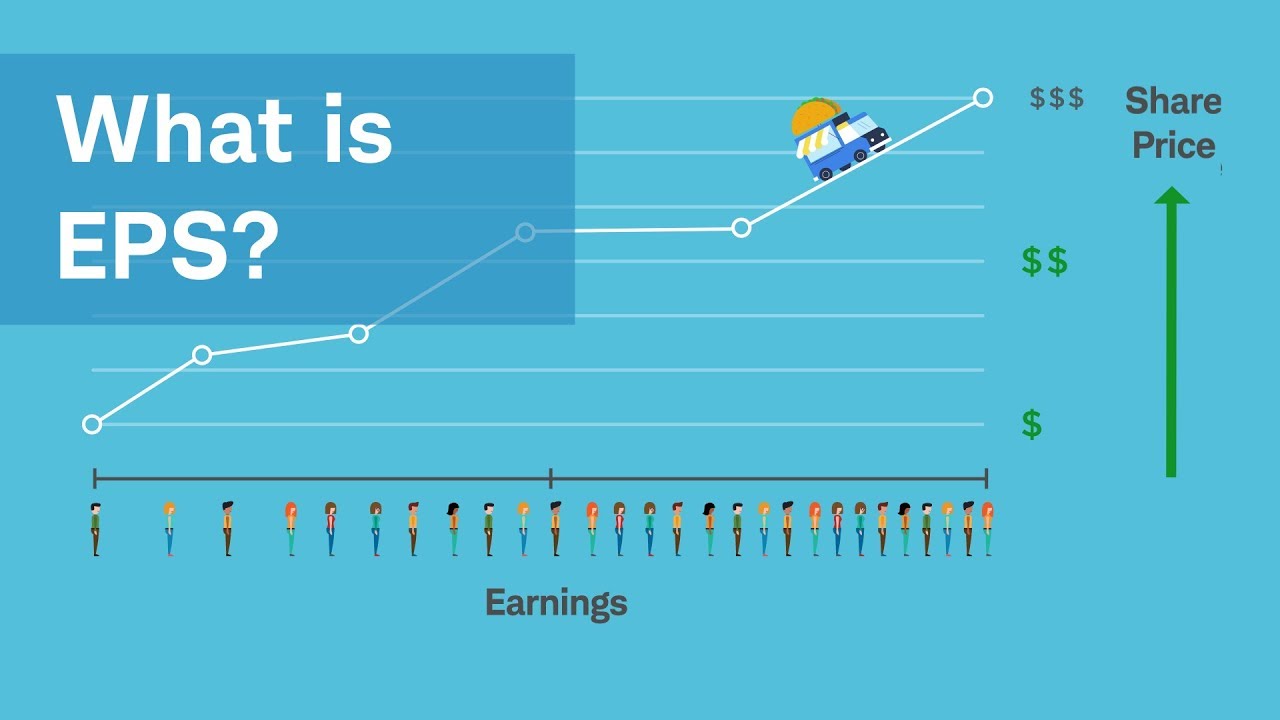

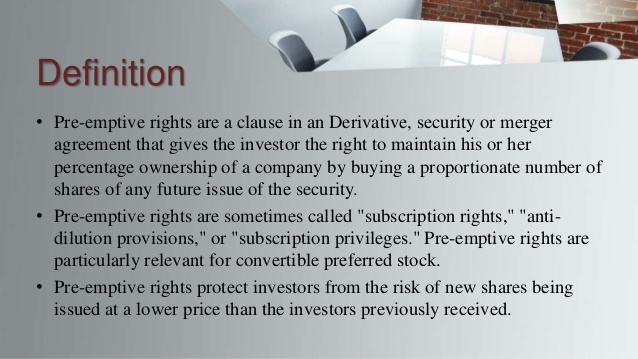

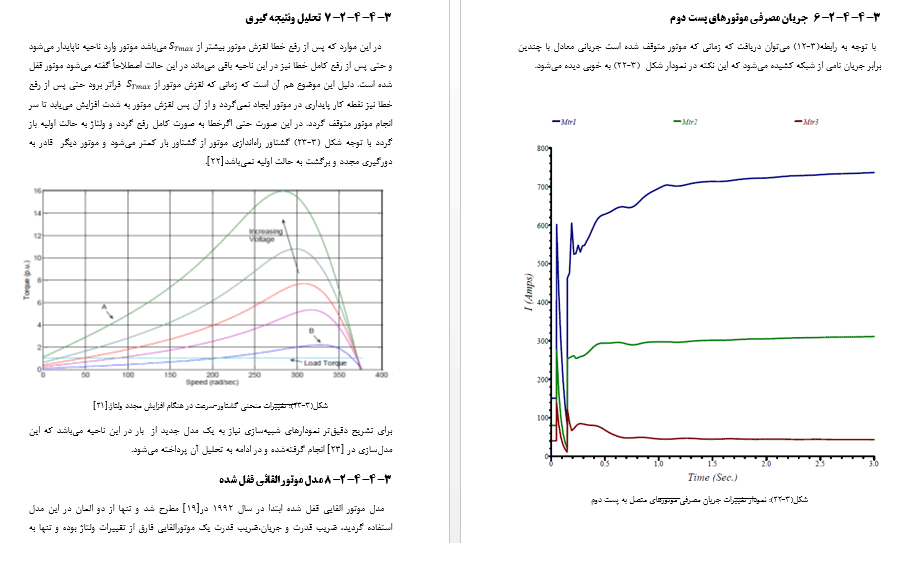

در یک طبقهبندی کلی، دو شیوه اصلی برای تحلیل در بورس مطرح است. برای خرید و فروش سهام و ورود به بازارهای معاملاتی لازم است با دو مفهوم تحلیل تکنیکال (Technical Analysis) و تحلیل بنیادی(Fundamental Analysis) آشنا باشید. هرکدام از آنها باعث افزایش شناخت ما از وضعیت بازارها خواهد شد. این دو تحلیل از زاویه و دیدگاهی متفاوت به بررسی وضعیت بازارها میپردازند؛ بنابراین ترکیب آنها به همراه در نظر گرفتن روانشناسی معاملات، میتواند ما را در این مسیر دشوار کمک کند و بهصورت مؤثر ما را در شناخت و تسلط بر بازار پیش ببرد. پیش از آنکه بخواهیم به این پرسش که «از تحلیل تكنیكال استفاده کنیم یا بنیادی؟» جواب دهیم، بهتر است تحلیل بنیادی و تکنیکال را برایتان تعریف کنیم. تحلیل تکنیکال، تحلیلی است که براساس بررسی حرکات قیمت در گذشته، به بررسی و پیشبینی آینده میپردازد. در واقع تحلیل تکنیکال روشی برای پیشبینی قیمت اوراق، كالا و سایر عوامل قیمتپذیر بر پایهی الگوی تغییرات قیمت، حجم و بدون در نظر گرفتن عوامل بنیادین بازار است. همچنین تحلیل بنیادی با توجه به عوامل تاثیرگذار بر اقتصاد شرکتها از جمله آموزههای مدل «پورتر» و بررسی فرصتها، تهدیدها، نقاط ضعف و قوت (SWOT) در اقتصاد شرکتها و همچنین صورتهای مالی ، گزارشات تولید و فروش و سایر عوامل به بررسی سودآوری سهم در سال جاری و آتی میپردازد، سپس با تنزیل جریانات نقدی شرکتها در سالهای آینده، ارزش روز شرکت را به دست میآورد. لازم است بدانید هر چند در تحلیل بنیادی اقتصاد شرکت کاملا مورد مطالعه و بررسی قرار میگیرد -بهطوریکه سود سالهای آتی نیز برای آن پیشبینی میشود- ولی درباره نتایج آن عدم قطعیت وجود دارد، به این صورت که ممکن است نرخ فروش و هزینهها برای محصولات تغییر یابد یا اینکه تغییرات نرخ دلار ممکن است بر روی درآمد و هزینههای سالهای آتی شرکت تأثیرات قابلتوجهی داشته باشد. از همین رو هر چند به استفاده از تحلیل بنیادی توصیه میشود، اما بهدلایل گفته شده، استناد به نتایج تحلیل بنیادی قطعیت کامل ندارد. تحلیل تکنیکال : تحلیل تکنیكال یا تحلیل فنی(Technical Analysis) حدود ۳۰۰ سال عمر دارد. شاید بتوان گفت که نخستین استفاده مستقیم اقتصادی مشهور از تحلیل تکنیکال را چارلز داو انجام داده است.(چارلز داو متولد سال ۱۸۵۱ در شهر استرلینگ در ایالاتمتحده بوده و شاخص صنعتی داو جونز و والاستریت ژورنال توسط وی به ثبت رسیده است.) گفتارها و دیدگاههای داو در مورد رفتار بازار و مباحث روند به نظریه داو شهرت یافته است. از نظر داو ، قیمت همهچیز است! در واقع قیمت تنها چیزی است که باید مورد تحلیل قرار گیرد، چراکه تمام عوامل عرضه و تقاضا بر روی قیمت اثرات خود را گذاشته است . در روش تحلیل تکنیکال، این جمله معروف بسیار بهکاربرده میشود که «گذشته، چراغ راه آینده است». بهبیاندیگر، سرمایهگذارانی که از روش تحلیل تکنیکال برای ارزیابی و تحلیل قیمت سهام استفاده میکنند بر این باورند که با بررسی روند نوسانات قیمت یک سهم در گذشته، میتوان قیمت آن سهم را در آینده پیشبینی کرد. بنابراین «تحلیل تکنیکال، درواقع پیشبینی قیمت سهم در آینده، بر اساس اتفاقات گذشته است». تحلیل گران تکنیکال با استفاده از نمودارها و رابطههای ریاضی، روند قیمت سهم در آینده را بر اساس نوسانات گذشته قیمت آن سهم، پیشبینی کرده و درصورتیکه به این نتیجه برسند که قیمت سهم در آینده، در مقایسه با قیمت فعلی آن در بورس افزایش قابل قبولی خواهد داشت، نسبت به خرید آن سهم اقدام میکنند. اما اگر نمودارها بیانگر کاهش قیمت سهم در آینده باشد، سرمایهگذاران، سهام شرکت مذکور را خواهند فروخت. در واقع ، تحلیل تکنیکال، تحلیلی است بر پایه رفتارهای بازار بهواسطهی بررسی نمودار قیمت، حجم معاملات، شکلگیری الگوها و سایر شاخصهای تکنیکال . همچنین آقای جیپرینگ در کتاب Technical Analysis Explained اشاره میکند که اصلیترین هنر تحلیل تکنیکال این است که در مراحل نخست تغییرات قیمتی با ورود به سهم برای كسب بازدهی به موجسواری بپردازید. تحلیل تکنیکال بر این سه اصل استوار است: علم تحلیل تكنیكال در حالت كلی به دو دسته زیر تقسیم میشود: تحلیل بنیادی : به روش تحلیل بنیادی ، تحلیل ریشهای، پایهای و یا اساسی هم میگویند. همانطور که از اسم آن هم مشخص است، در این روش سرمایهگذار عوامل اصلی اثرگذار بر قیمت سهام شرکت را موردبررسی قرار داده و بر اساس آن، تصمیمگیری میکند که آیا سهام شرکت مذکور برای سرمایهگذاری مناسب است یا خیر؟ بهطورکلی سه دسته عوامل بر قیمت سهام یک شرکت تأثیرگذارند: در تحلیل بنیادی سرمایهگذار پس از بررسی و تحلیل عوامل سهگانه اثرگذار بر قیمت سهام یک شرکت، ارزش واقعی یا اصطلاح ارزش ذاتی سهام آن شرکت را تعیین میکند. در واقع تحلیل بنیادی، روشی برای آنالیز کردن سهام یا اوراق بهادار بهواسطه محاسبه ارزش ذاتی آن است. این تحلیل، بامطالعه تمامی موارد تأثیرگذار بر ارزش، نظیر وضعیت مالی و مدیریت شرکت، صنعت و شرایط اقتصادی کلان انجام میشود. هدف اصلی چنین تحلیلهایی، کشف ارزش خاصی است که بتوان آن را با قیمت فعلی مقایسه کرد و درنتیجه مقایسه یک سرمایهگذار بتواند برای خرید یا فروش سهم و اوراق بهادار تصمیمگیری کند. اگر ارزش(Value) پایینتر از قیمت(Price) فعلی باشد، گفته میشود قیمت سهام افزایشیافته است و سرمایهگذار میتواند تصمیم به فروش سهم بگیرد. از طرف دیگر اگر ارزش بیشتر از قیمت فعلی باشد، سهام بهعنوان سهام سودآور شناخته میشود که مبنای خرید سهم است. هنگامیکه بازار این شکاف را درک کند و با افزایش قیمت سهم، آن را تنظیم کند، سرمایهگذار به هدف خودش که به دست آوردن سود بوده است، میرسد. هدف تحلیل بنیادی سهام در بورس همین است. تحلیل بنیادی درواقع صرف زمان و مطالعه اعداد ترازنامه یک شرکت، وضعیت جریان نقدی، وضعیت درآمد و نحوه کنار هم قرار گرفتن آنهاست. اما فراتر از اعداد، یک تحلیلگر بنیادی اهمیت ویژهای به جنبههای نامشهود مانند کیفیت مدیریت و سهم بازار را میدهد. همچنین داشتن یک بینش جامع در مورد جهت بازار و روند صنعت، تصویر کاملتری را ارائه میکند. بهطور خلاصه، اصول یک شرکت به دو جنبه وسیع کمی و کیفی تقسیم میشود. بسیاری از تحلیلگران در هنگام تصمیمگیری هر دو جنبه را باهم در نظر میگیرند. تفاوت میان تحلیل تکنیکال و بنیادی : تحلیل تكنیكال تحلیل بنیادی با استفاده از نمودار، اندیكاتور و ابزار تحلیل میشود با استفاده از اطلاعات مالی شركت، صنعت و عوامل محیطی همچون دلار تحلیل میشود مناسبترین زمان ورود یا خروج را در کوتاه مدت نشان میدهد سهم خوب را برای بلندمدت شناسایی میکند کوتاه مدت است بلند مدت است خطای تحلیل ناشی از رعایت نکردن قواعد آن است درصورت تغییرات محیطی تحلیل با خطا مواجه میشود هزینه و زمان تحلیل کم است هزینه و زمان تحلیل بالا است یادگیری آن آسان بوده و زمانش کوتاه است یادگیری آن پیچیده و زمانبر است تحلیل تكنیكال یا بنیادی؟ پاسخ به این سؤال بستگی به موارد مختلفی دارد، ولی نکته مهم و حائز اهمیت، این است كه همه چیز به میزان بازدهی مورد انتظار، ریسکپذیری و نگرش سرمایهگذار بستگی دارد. بهعنوانمثال اگر فردی بخواهد بهمحض خرید یک سهم شاهد واكنش در آن باشد، بیشک تحلیل تكنیكال به او این امكان را میدهد و یا اینكه اگر بخواهد سهمی را خریده و به دریافت سود تقسیمشده در مجمع(DPS)امید داشته باشد، باید با نگاه بنیادی و میانمدت آن سهام را مورد بررسی قرار دهد. البته باید توجه داشت که به اعتقاد اغلب کارشناسان، بهترین روش برای تجزیهوتحلیل قیمت سهام در بورس ، استفاده از روش ترکیبی است. یعنی یک سرمایهگذار علاوه بر آنکه روندهای گذشته قیمت سهام را بررسی و تحلیل میکند، باید صرفاً به نتایج حاصل از این تحلیل اکتفا نکرده و بهصورت مستمر، عوامل سهگانه اثرگذار بر قیمت سهام یعنی عوامل محیطی، عوامل مرتبط با صنعت و عوامل درونی و آثار ناشی از تغییر این عوامل بر قیمت سهم را موردبررسی قرار دهد .

خلاصه اطلاعات

- نویسنده : مدارآموزش

- تاریخ درج مطلب : 1399/07/11

- زمان تقریبی مطالعه : 5 دقیقه

- تعداد لایک : 0 لایک

- تعداد کامنت : 0 کامنت

- تعداد بازدید : 2241

دیدگاه شما